(报告出品方/分析师:申万宏源证券 王璐)

1. 国投旗下上市电力平台 水电为主的清洁能源运营商

1.1 以雅砻江运营开发为核心,水火风光共筑成长

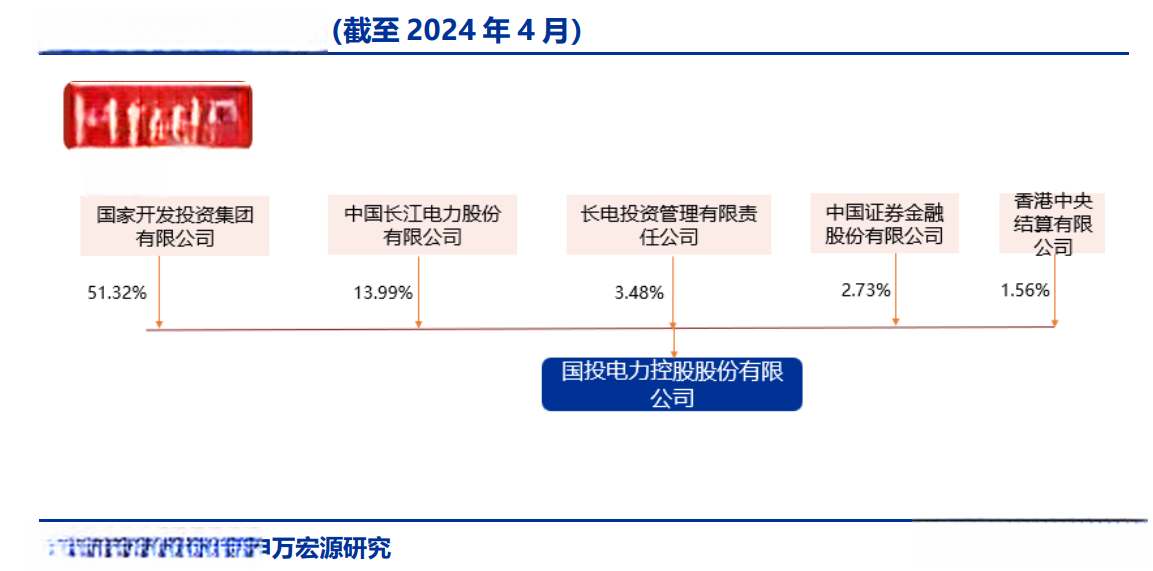

国投集团旗下综合电力运营商,实际控制人为国务院国资委。国投电力作为综合电力运营商,发电业务分布在四川、天津、福建等十多个省区,实际控制人为国资委。

截至 2024 年 4 月 14 日,国务院国资委控股 90.05%的国家开发投资集团有限公司为国投电力第一大股东,持股比例 51.32%。

中国长江电力股份公司为第二大股东,持股比例 13.99%。

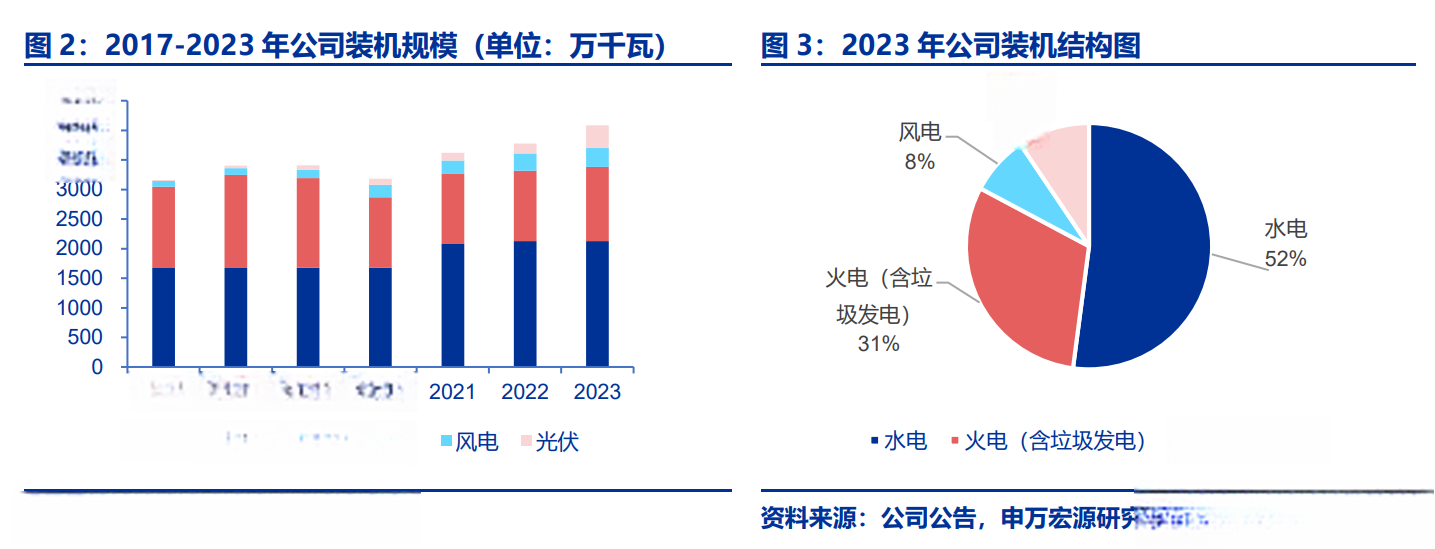

清洁能源规模稳步增长,火电资产结构优化。

国投电力为风光水火为一体的综合发电企业,作为雅砻江流域唯一水电开发主体,水电为公司业务核心。

2022 年,位于雅砻江中游的两河口水电站与杨房沟水电站投产,带动公司水电装机规模上升至 2128 万千瓦。

截至 2023 年底,公司水电装机容量占比达 52.08%。火电方面,近年来公司不断优化自身大机组优势,在新增高效火电机组的同时转让盈利能力较弱项目,火电装机规模从 2018 年的 1575.6万千瓦降至2023年的1254万千瓦,在总装机量中的占比也从46.27%降至30.69%。

新能源方面,公司水风光一体化基地持续推进,光伏、风电装机量保持高增。2018 至 2023 年间公司新能源装机CAGR达34.83%。截至2023年底,新能源装机占比已提升至17.22%, 其中光伏占比首次超过风电,达到 9.43%。

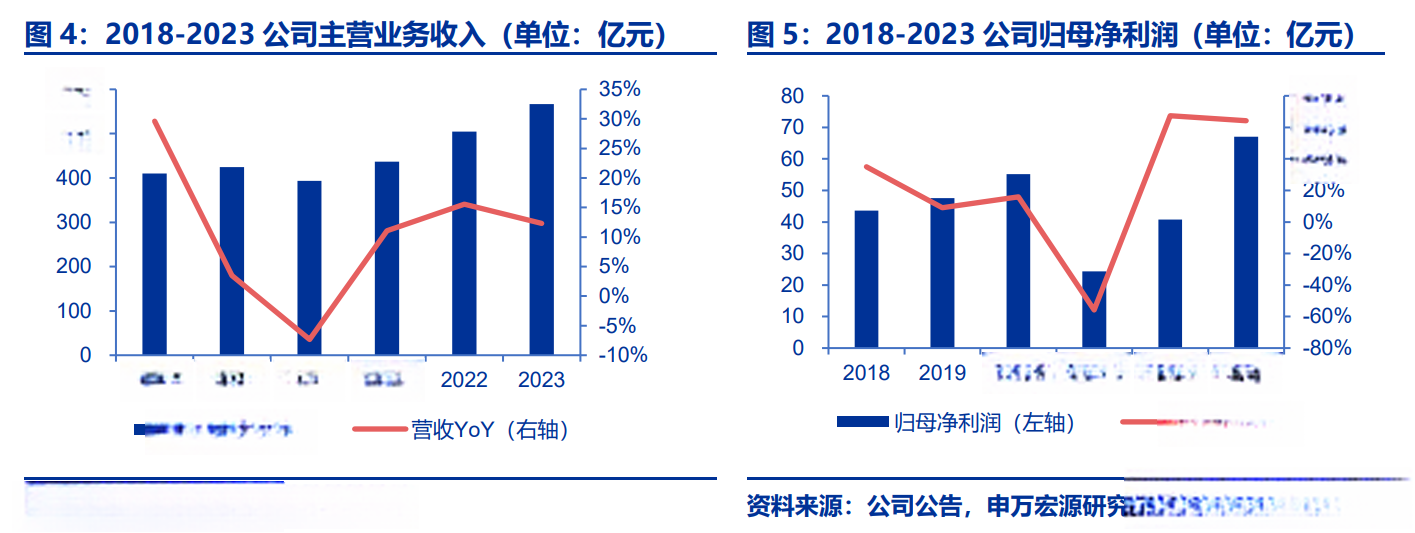

1.2 业绩延续修复趋势,业务与资本结构不断改善

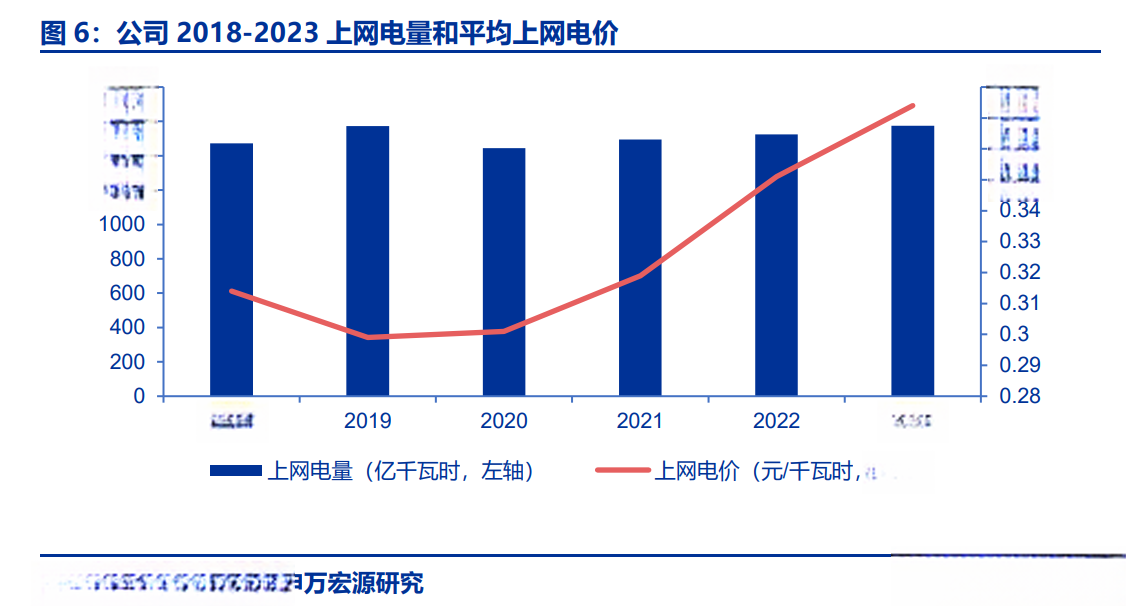

电量电价齐升,2022 年起公司业绩快速修复。除 2020 年公司转让四个火电企业股权导致上网电量与营业收入下降外,2018 年以来公司营收规模整体保持稳定增长。

利润方面,近年来水电机组接连投产带动公司水电业绩中枢上涨,而火电业绩则受煤价高波动影响,2021 年燃料成本上升导致公司业绩触底,此后上网电量与上网电价齐升支撑公司走出业绩低谷。

2020-2023 年,公司上网电量从 1444.36 亿千瓦时上升至 1574.56 亿千瓦时,年平均上网电价从 0.301 元/千瓦时涨至 0.374 元/千瓦时。2023 年公司归母净利润达 67.05 亿元,同比高增 64.31%。

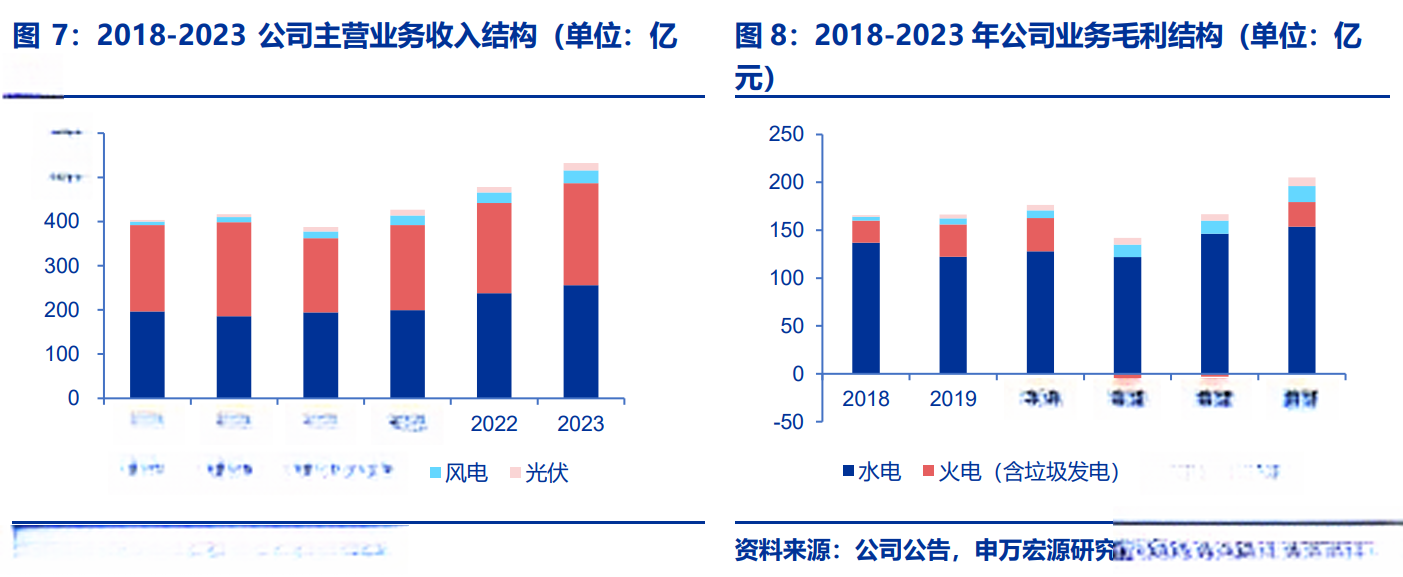

水电为公司毛利核心来源,新能源占比快速上升。

水电与火电业务作为公司营收最主要的两个业务,近年来在公司的营收结构中占比保持在 90%以上。

2023 年,水电、火电(含垃圾发电)营收分别为 255.75、231.35 亿元,分别占总营收的 48.01%、43.43%。

毛利方面,2021 与 2022 年水电毛利均占公司总毛利 90%左右,但由于 2023 年火电板块 转亏为盈,新能源装机量高增,2023 年水电毛利为 153.84 亿元,占总毛利的 74.98%。

新能源发展迅速,2018-2023 年间,风电及光伏合计毛利规模从 5.77 亿元上升至 25.69 亿元,CAGR 达 34.81%,毛利占比也从 3.36%上升至 12.52%。

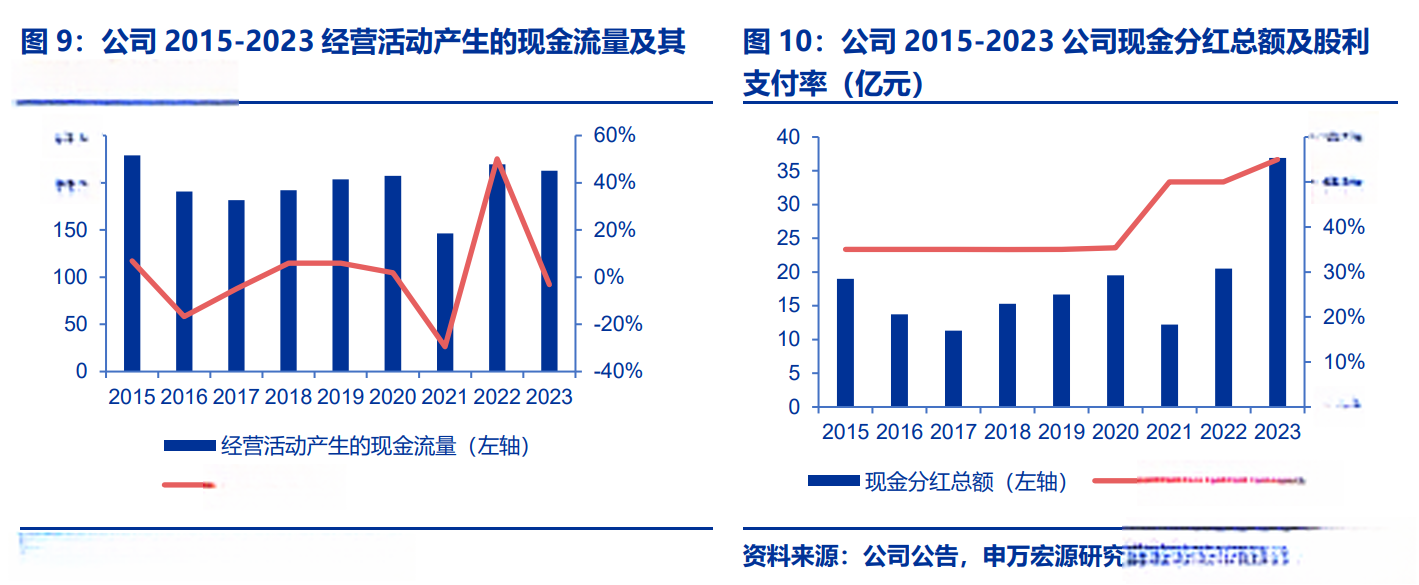

现金流稳定支撑公司扩张,分红稳定提升彰显公司投资价值。

2019 年来公司经营性净现金流基本维持在 200 亿以上,2023 年公司经营性现金流达到 212.68 亿元。充足的现金流使得公司可以更好的去控制负债率和财务费用,并为未来水电、新能源、海外等项目提供稳定的支持。

另一方面,公司分红率不断提升,2015 年后公司分红率保持在 35%左右,2021 年提升到 50%,2023 年更是进一步提升到 55%。伴随着利润的上升,公司 2023 年现金分红总额达到 36.88 亿元,同比增长 79.90%。公司现金流充沛,为公司维持高分红打下坚实基础。

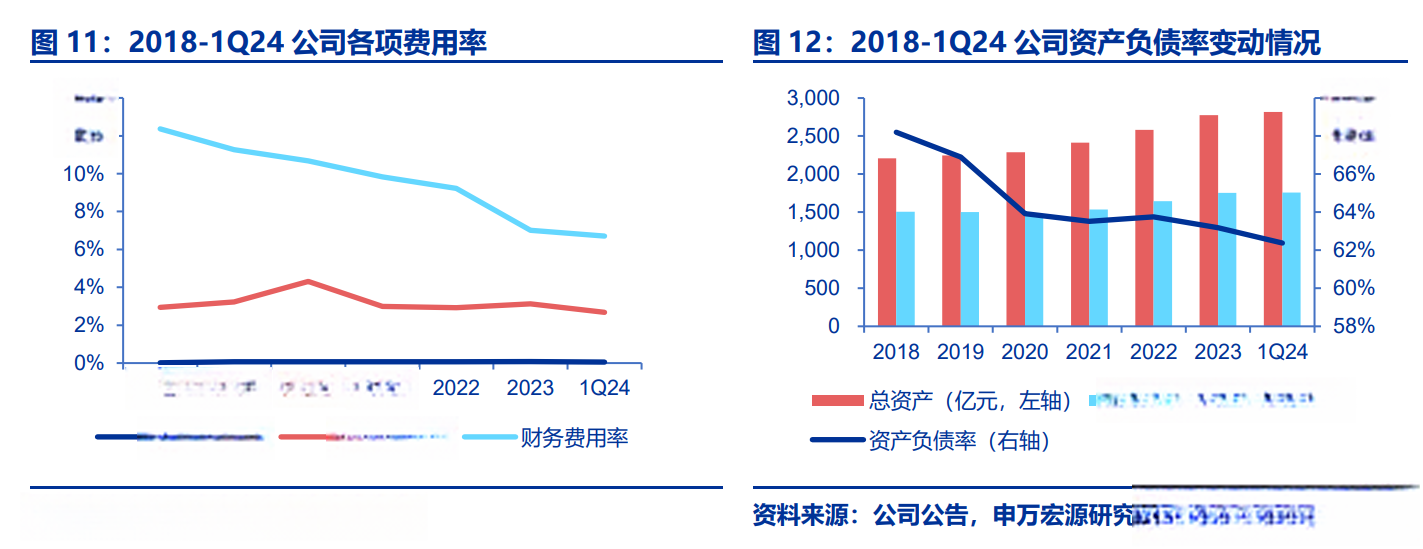

财务费用率稳步下降,资本结构持续优化。

近年来公司费用管理能力不断提升,通过积极优化债务,财务费用率从 2018 年的 12.37%降至 2023 年的 7.01%,期间管理费用率与销售费用率也基本维持稳定。

1Q24 公司三费管理水平仍在进步,财务费用率、管理费用率、销售费用率分别为 6.71%、2.68%、0.06%,较 2023 年进一步下降。

公司资本结构也在不断优化,2018-1Q24 间公司资产负债率由 68.20%逐步降至 62.38%。

公司财务整体稳健,融资能力较强,偿债风险可控,降息周期下公司费用压力有望进一步减轻。

2. 核心大水电竞争力提升,水风光一体化潜力持续释放

2.1 我国水电开发已进入下半场

优质大容量水电价值凸显雅砻江流域唯一水电开发主体,3000 万千瓦流域可开发规模已投产三分之二。

公司持股 52%的雅砻江水电是雅砻江唯一水电开发主体。雅砻江是金沙江最大的一级支流,水量丰沛,占用耕地与航运通道少,地质稳定,水电淹没少。

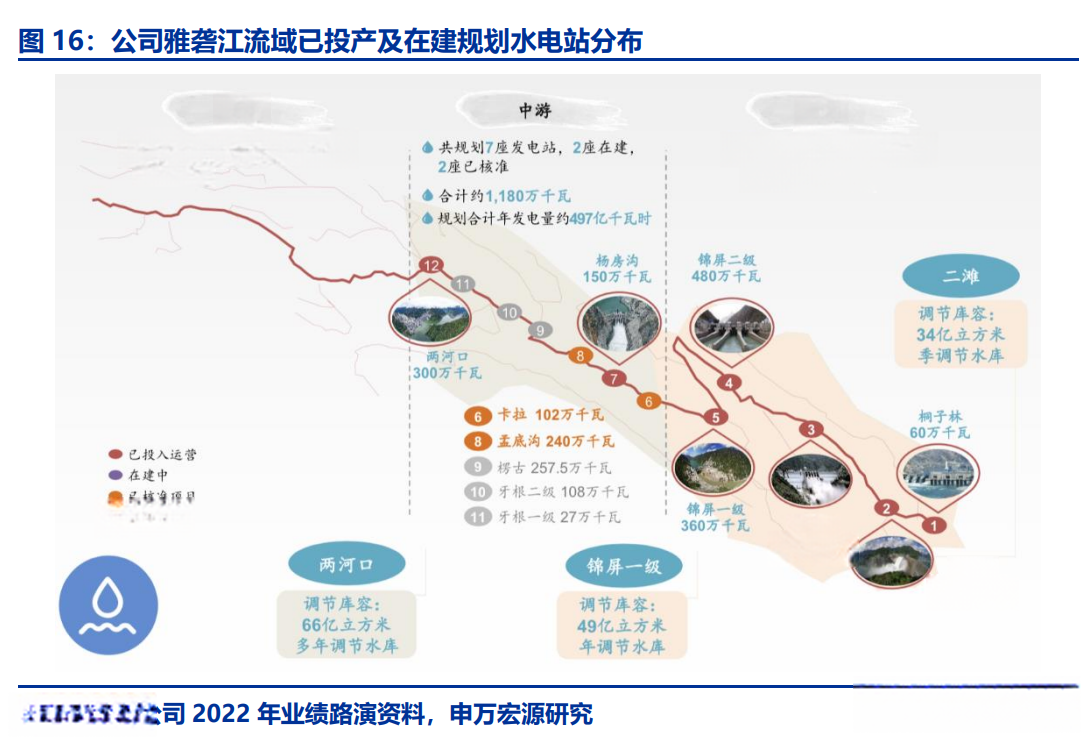

公司把握雅砻江规模优势突出,梯级补偿效益显著的特点,目前已规划开发 22 级电站,规划总开发装机容量约 3000 万千瓦,上、中、下游分别规划了 10、7、5 座,目前下游 5 座电站及中游的两河口与杨房沟电站共 1920 万千瓦已投运。

中游的卡拉水电站与孟底沟水电站已经在建,预计分别于 2029、2030 年投产。

此外,公司水电资产还包括澜沧江流域的 135 万千瓦大朝山电站,黄河中上游合计 73 万千瓦的大峡、小峡、乌金峡电站。

多年调节大水电铸就稀缺性,两河口水库增强流域调节灵活度。

目前我国具有多年调节能力的水库主要有小湾、糯扎渡、龙滩、龙羊峡和两河口电站,其中小湾与糯扎渡电站均位于云南澜沧江,龙羊峡电站位于青海黄河,龙滩电站位于广西红水河,而两河口电站的大容量与多年调节属性在四川这个用电需求大且丰枯价差大的省份极具稀缺性。

两河口水库(多年调节水库)配合锦屏一级水库(年调节水库)与二滩水库(季调节水库)的三库联合运行可做到 237.14 亿立方米的总库容与近 150 亿立方米的调节库容。通过梯级联合调度,公司可实现丰枯期水位调节,减少弃水量,增加发电水头与效益,也为水风光一 体化项目提供了调节空间。

水电建设步入深水区,存量大水电资源稀缺性凸显。

随着优质水电项目的不断推进,水电项目由从下游逐渐发展至上游,地质建设条件由简单转向复杂。

截止 2024 年 2 月,我国水电总装机量已达到 4.22 亿千瓦,已超过我国水电经济可开发装机容量的 4.02 亿千瓦。

即使以技术可开发装机量为 5.41 亿千瓦测算,也已占技术可开发量的 78.00%。目前国内在建水电项目装机容量均不超过 300 万千瓦,且大部分项目位于各流域上游或者生态与地质条件较复杂的青海、西藏等地区。

增量空间的缺乏放大头部水电企业优势,考虑到公司目前已有 4 座 300 万千瓦以上水电站,且雅砻江流域中游仍有一定开发空间,四川本土消纳能力又强于青藏,公司大容量水电资产兼具稀缺性与成长性。

2.2 电力供需格局偏紧,雅砻江水电价值有望持续释放

西南电力需求增长强劲有力,供需趋紧凸显大水电价值。

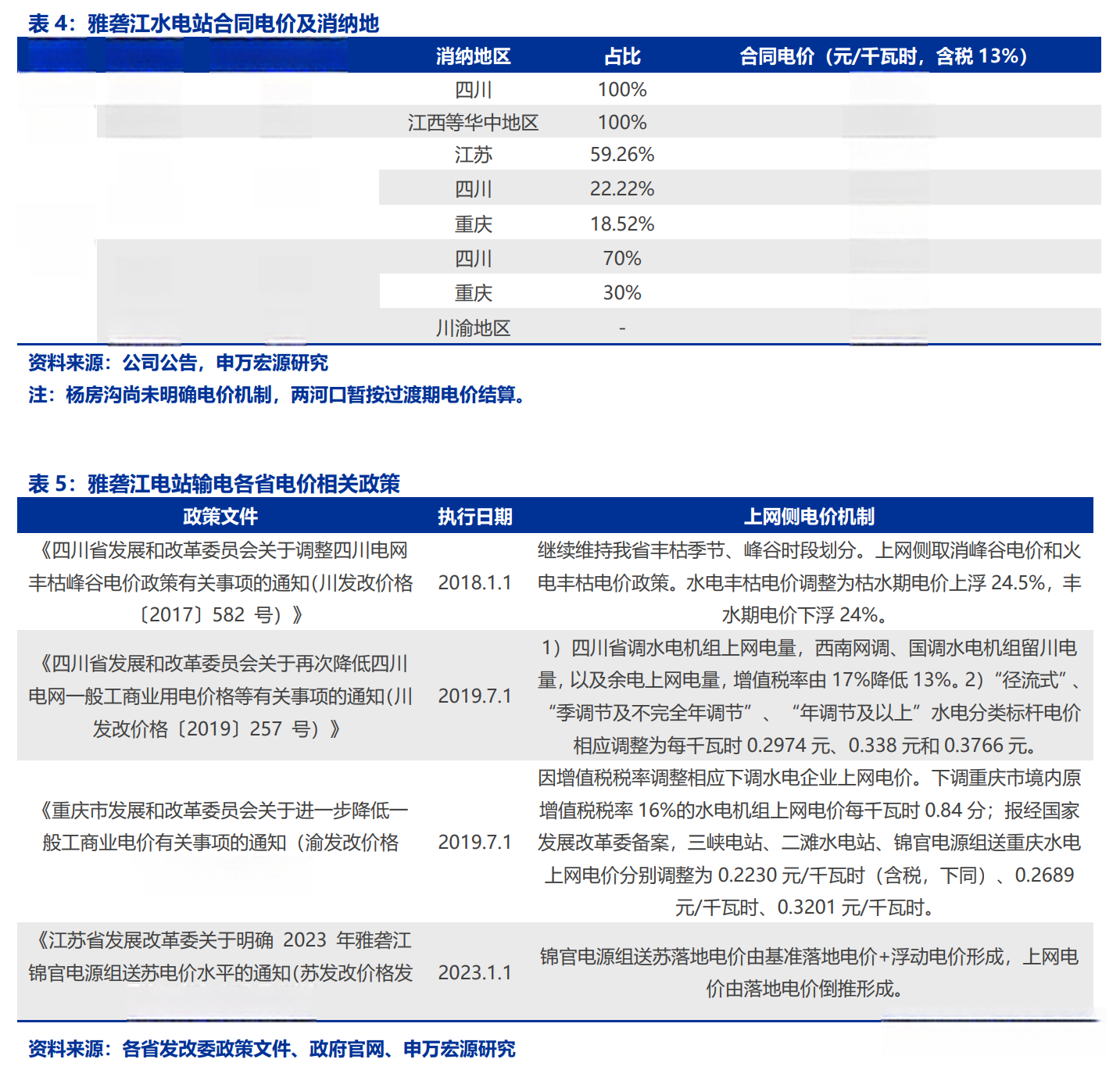

十三五与十四五前后投产的锦官电源组、糯扎渡、两河口等水电站与 2015 年开始的电力市场化改革给东部高耗能产业迁入带来良好的契机,支撑西部地区用电量保持高增,且高于全国平均的水平(6.7%)。

2023 年,在用电增速高于 10%的 6 个省份中,除海南外的 5 个省区均属于西部,而四川 省在较高基数的背景下也取得了 7.7%的高单位数增长。

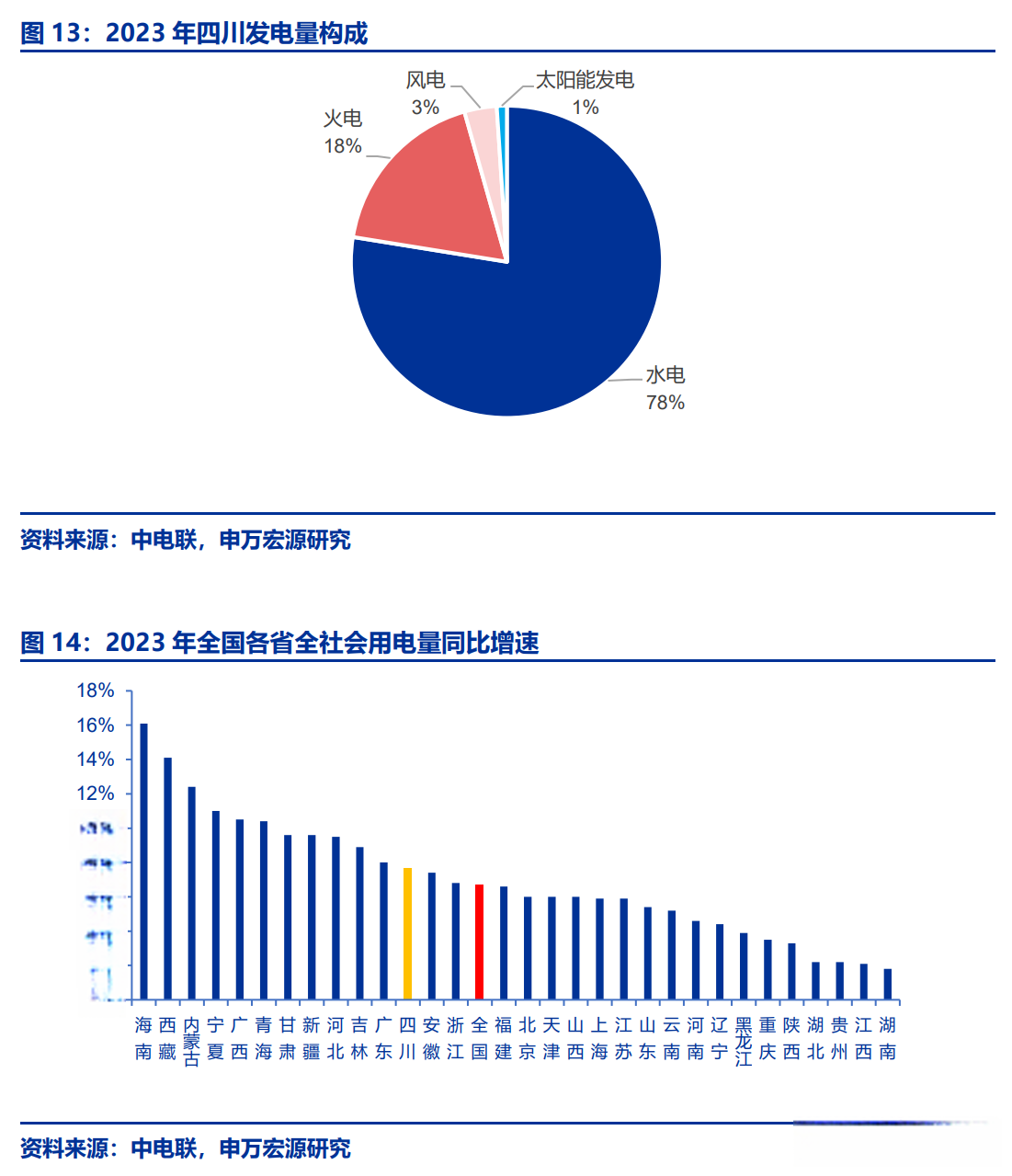

考虑到未来新增水电规模有限,而四川、贵州地区对水电依赖度较高,2023 年四川发电量中水电占比达 78%。

考虑到西南地区风、光资源较为贫乏,因此在区域电力供需关系偏紧,且新能源资源禀赋不足的背景下,水电长期价值有望进一步提升。

省内外电价政策完善释放大水电价值。

本土消纳方面,公司在四川省消纳电量大部分参与优先发电计划,执行优先发电合同电价,小部分电价由市场化交易形成。

优先合同电价实施分时电价政策,根据四川 2017 年发布的四川电网丰枯峰谷电价政策,水电丰枯电价调整为枯水期合同电价上浮 24.5%,丰水期合同电价下浮 24%,平水期不变。四川消纳水电的合同电价大部分已确定,只有两河口暂时按较高的0.3766元/千瓦时过渡期电价执行。

外送部分,外送江苏上网电价由落地电价扣除输配电价倒推获得,其中基准落地电价按照江苏省燃煤发电基准上网电价确定;浮动电价是指江苏电力市场交易年度交易成交均价和燃煤发电基准上网电价之差,按照“利益共享、风险共担”原则,由送、受双方按照 1:1 比例分担。与省内相比,除两河口外的外送电价普遍高于省内合同电价,带动水电综合收益的提升。

本省枯水期发电量增加叠加外送机制完善,来水偏枯下水电电价支撑业绩。

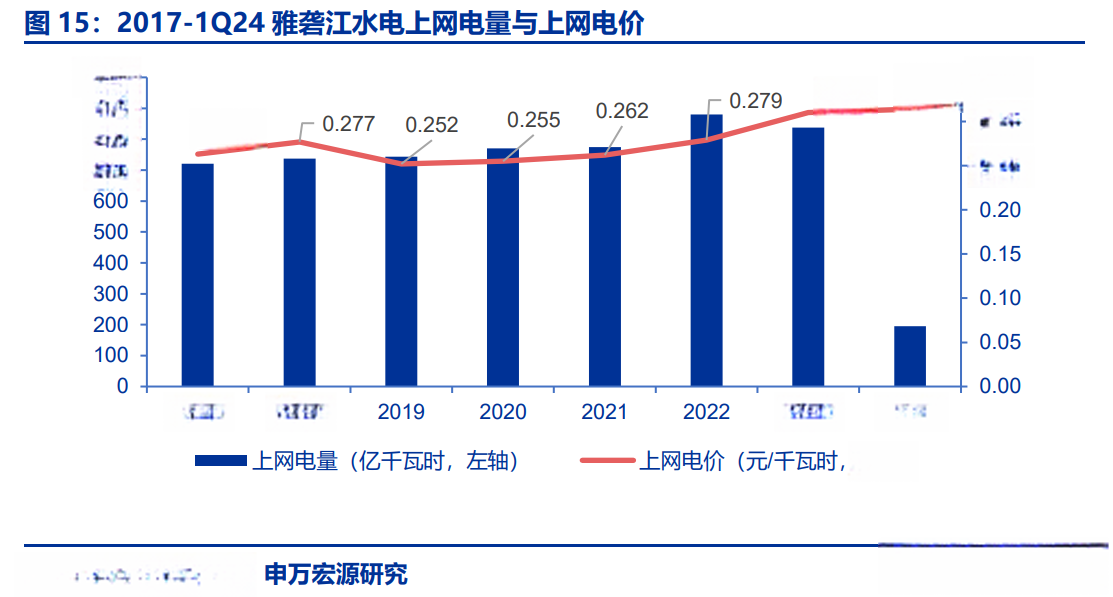

受益于联合调度下本省枯水期高价电电量的提升与锦官电源组送江苏电价机制的完善,2023 年雅砻江平均上网电价为 0.310 元/千瓦时,同比增速达到 11.11%,1Q24 进一步上升到 0.314 元/千瓦时。

公司水电业务毛利因此得以在 2023 年雅砻江水电上网电量同比变化-4.86%至 837.66 万千瓦的背景下,同比增长 5.13%至 153.84 亿元。

该电价水平已经高于除两河口以外的公司其它本地消纳电站的合同电价,同时接近外送江苏与重庆的合同电价。我们认为电价提升主要原因是送江苏电价的提高以及新投产的两河口电价较高。

考虑到川内电力供需持续偏紧,电价走高确定性较强。同时有多年调节能力的两河口水库已于 2023 年年底完成第三阶段蓄水,两河口对雅砻江全流域发电量的增发效益或将释放,水电板块盈利能力有望持续提升。

2.3 雅砻江全流域开发箭在弦上,水风光大基地稳步推进

全流域开发不断深入,有序规划雅砻江中上游开发。

目前公司在雅砻江流域有 102 万千瓦的卡拉水电站与 240 万千瓦的孟底沟水电站在建,预计分别于 2029、2030 年左右完工。

在两座在建水电站投产后,公司将完成在 2015-2030 年间建设包括两河口水电站在内的 4-5 个雅砻江中游主要梯级电站,水电发电能力达到 2300 万千瓦左右的目标。

2023 年 5 月,牙根一级水电站也已获得核准,其它水电站也在规划中。远期来看,雅砻江上游电站有望于 2030-2050 年间建成,从而全面完成雅砻江流域 3000 万千瓦发电能力的开发。

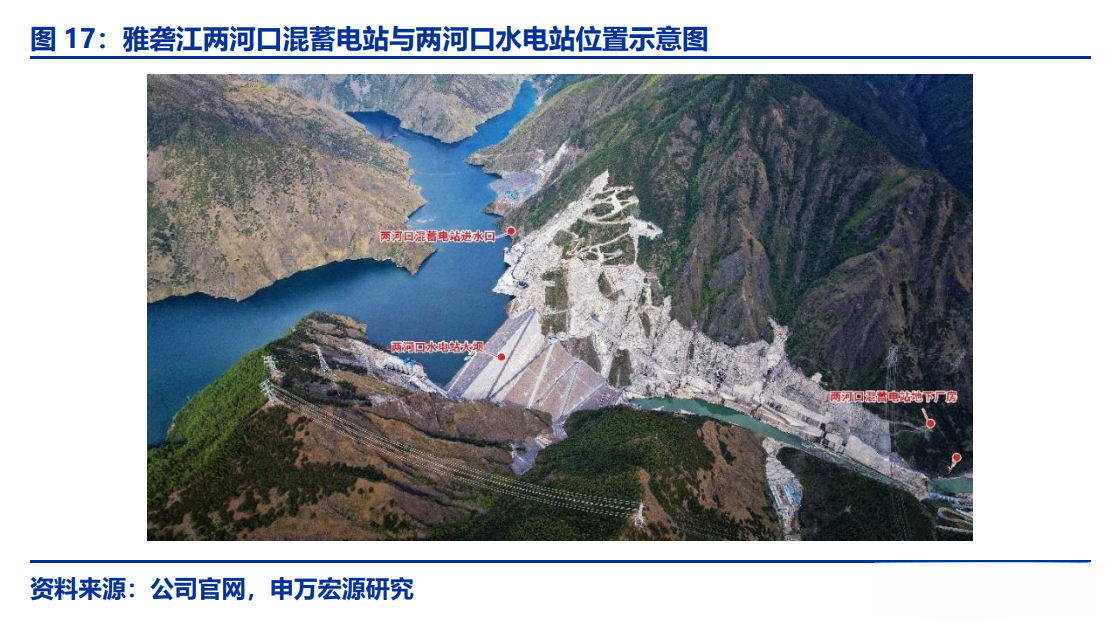

提升流域调节能力,打造水风光联动效应,两河口抽水蓄能电站建设中。

2022 年 12 月 29 日,全球最大的混合式抽水蓄能项目——两河口混合式抽水蓄能电站项目开工。

项目扩建四台 30 万千瓦可逆式机组,加上两河口水电站已经投产的 300 万千瓦常规机组,总装机达到 420 万千瓦。

与常规抽水蓄能不同,两河口混蓄电站以两河口水电站为上水库,既可以直接利用径流来水,不经过抽水即可发电,也可以利用电力系统低负荷时段的富裕电力进行抽水蓄存,待到高负荷时段再放水发电。

这样的特性与风光电站的发电特性互补,为公司水风光一体化基地的运行提供了有力支撑,项目能将 700 万千瓦左右随机波动的光伏和风力发电调整为平滑、稳定的优质电源,预计 2028 年左右完全投产。

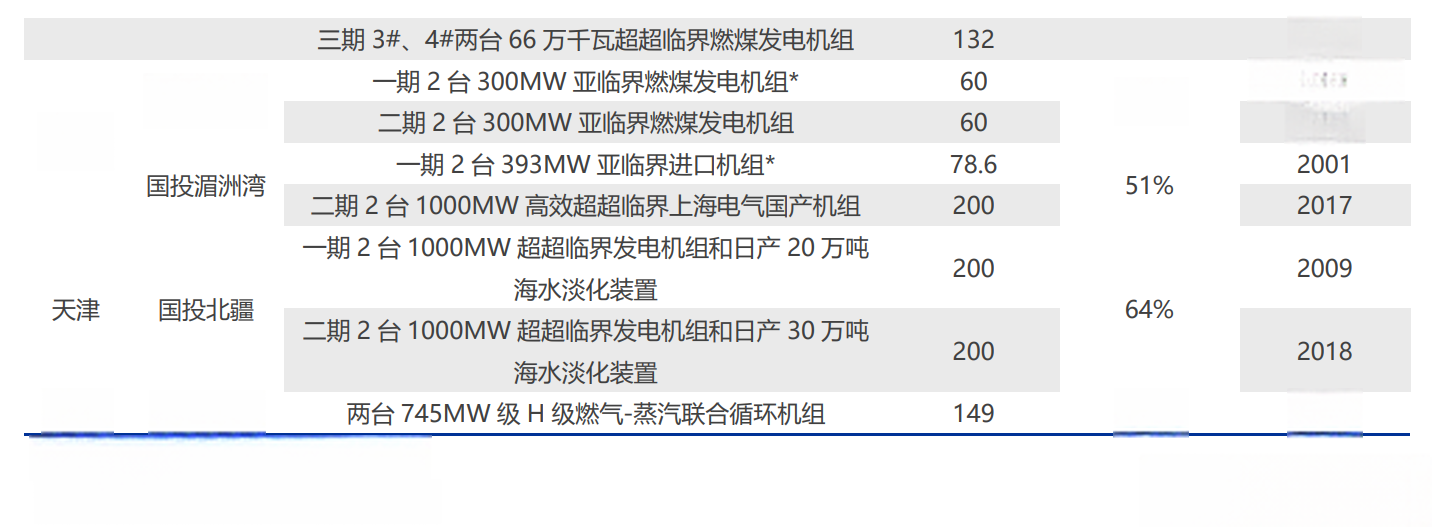

3. 火电资产质量优化,煤价回调盈利改善

大容量机组比例不断提升+积极布局沿海,优质资产保障公司业绩。2020 年公司火电装机量由 2018 年的 1575.6 万千瓦降至 2022 年的 1188.1 万千瓦。

主要原因是公司转让了一批盈利性较差、环保效益较低的中小型火电机组,其中包括国投北部湾、国投宣城、靖远二电、国投伊犁 60 万千瓦以下控股机组 8 台,60 万千瓦以上 100 万千瓦以下控股机组 2 台。

公司目前有 8 台百万千瓦机组,100 万千瓦及以上机组装机容量占公司总装机容量的 64%,除垃圾发电机组以外无 30 万千瓦以下机组。

2023 年与 2024 年公司新投产国投钦州三期两台 66 万千瓦的大机组,大容量机组优势继续加强。

公司火电厂区位优势明显,目前公司控股火电厂中除国投盘江位于煤矿产量较高的六盘水外,其它控股火电厂均位于沿海城市,既利于进口煤炭海运,又利于在用电需求旺盛的沿海省市就地消纳。

清洁高效火电建设推进中,资产质量不断提升。公司机组清洁程度也不断提高,一方面公司近年新投产的燃煤机组均是超超临界机组,拥有更高的热效率和减排效果。

目前已获核准的舟山 H 级燃气-蒸汽联合循环机组是目前亚洲单机容量最大、效率最高的 9HA.02 型燃机,具有高效率、低排放的优异特点,为舟山打造绿色能源基地的关键一环。

华夏电力一期、湄洲湾一期的等容量替代建设以及热电联产等清洁高效火电建设也在不断推进,助力公司存量机组提质增效。

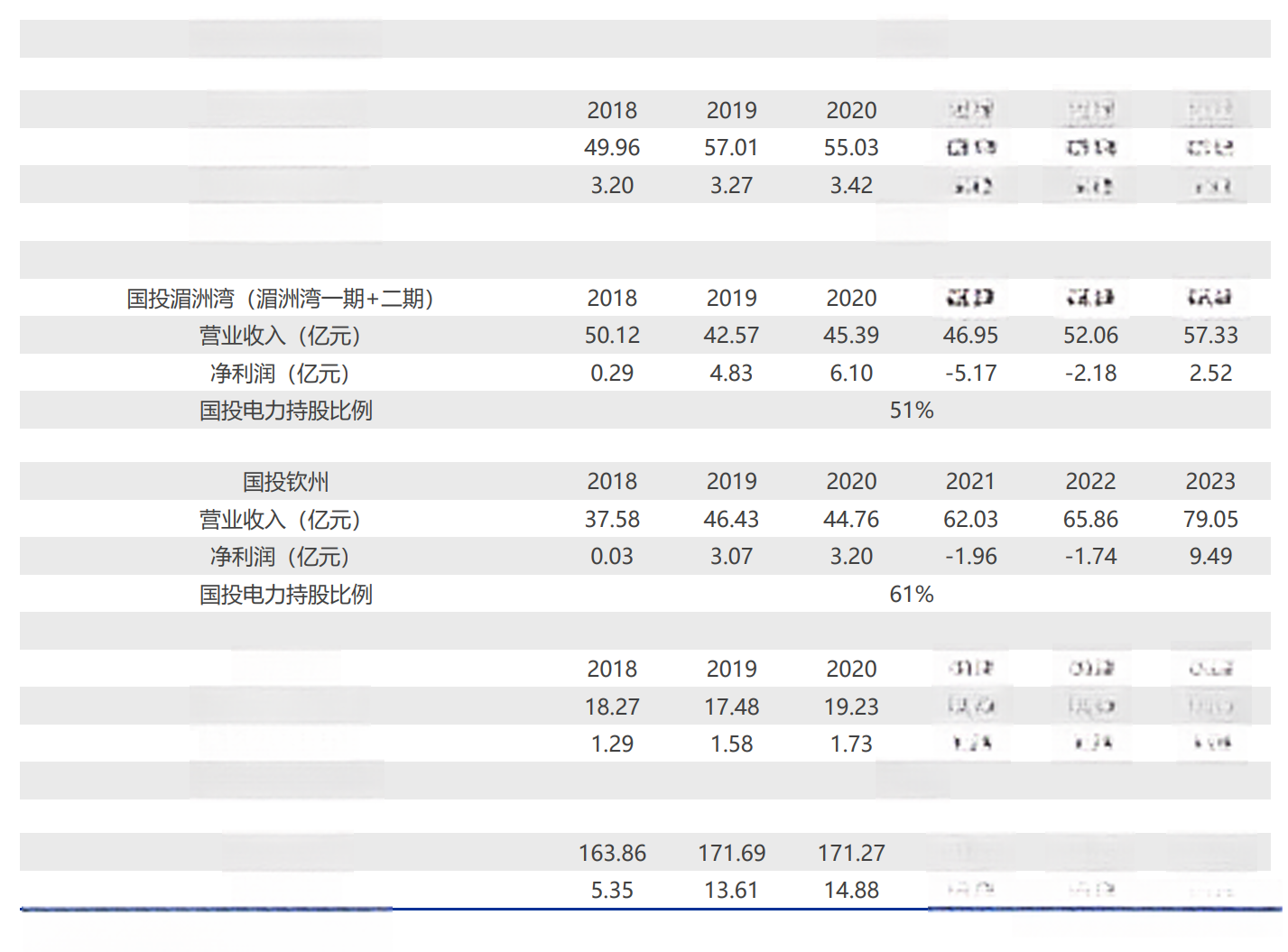

煤价回调电价稳定,火电景气修复。

受 2021、2022 年以来煤价多次向上大幅波动影响,公司用煤成本短期迅速抬高挤压利润空间。除位于煤矿产量较高的六盘水的国投盘江外,其它沿海火电厂业绩均有所下滑。以国投钦州为例,2021-2022 年公司净利润分别为-1.96、-1.74 亿元。

2023 年后煤炭供需趋于宽松,价格不断回调,秦皇岛 5500 大卡动力煤现货均价从 2022 年四季度高位回落,2023 年国投钦州净利润扭亏为 9.49 亿元。

2024 年 4 月秦皇岛 5500 大卡动力煤现货价格中枢已下降至 800-900 元/吨,燃料成本下降大幅释放火电业绩弹性。

2023 年与 1Q24 公司上网电价分别为 0.472 与 0.463 元/千瓦时,同比变化分别为-1.87%与-1.91%,基本保持平稳,叠加燃煤成本不断下降与容量电价制度的完善,2024 年公司火电板块利润有望继续增厚。

4. 新能源装机加速兑现,水风光协同效应未来可期

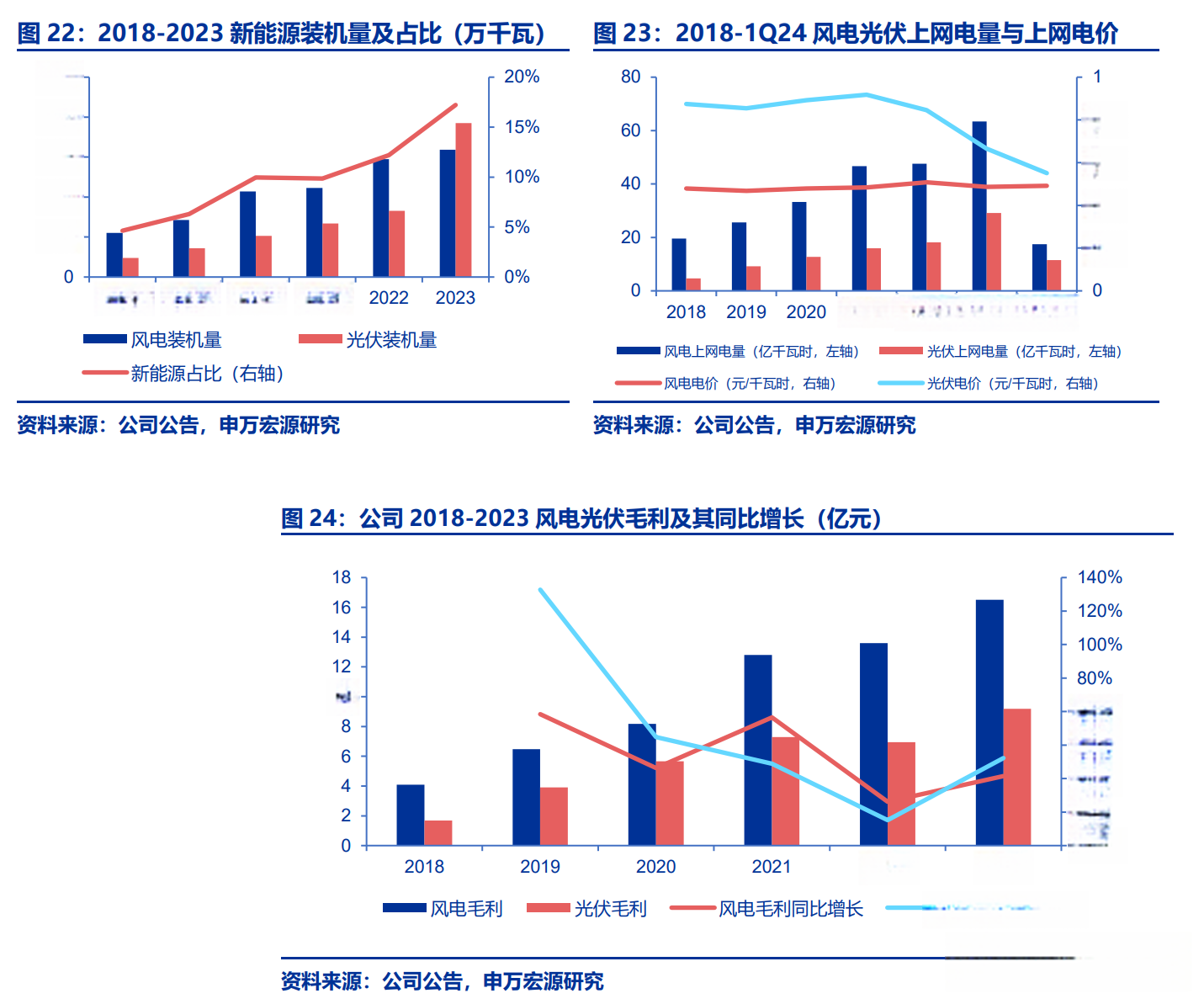

依托雅砻江优势,风光装机量快速增长。除依托自身雅砻江资源优势,沿流域建设大量风光项目外,公司积极布局全国各地的新能源项目。

2018-2023 年,公司新能源装机从 157.9 万千瓦增长至 703.58 万千瓦,新能源总装机量占比从 4.64%增长至 17.22%。2023 年公司风电与光伏装机量达到 318.25、385.33 万千瓦,同比增长 7.9%与 132.97%。

装机量高增带动发电量增长,平价项目拖累上网电价,新能源业绩快速增长。2023 年风电、光伏上网电量分别同比增长 33.24%与 60.42%,1Q24 光伏上网电量更是同比增长 134.71%至 11.47 亿千瓦时。

由于新增装机量较高,且均为上网电价采用当地标杆燃煤电 价的平价项目,2023 年风电、光伏电价分别同比下降 4.33%、21.30%,1Q24 光伏电价 同比下降-33.21%至 0.551 元/千瓦时。但风电光伏的毛利未受上网电价下降的过度拖累, 2023 年风电与光伏毛利同比增长分别为 21.49%与 32.28%。

公司规划至十四五末新能源总装机量达到1700万千瓦,我们预计2024与2025年公司新能源板块业绩有望保持高增。

全球最大清洁能源基地建设中,水风光互补协同效应可期。目前全球最大、海拔最高的水光互补电站-公司雅砻江柯拉光伏电站一期项目于 2023 年 6 月 26 日投产,装机规模达 100 万千瓦,也使雅砻江流域清洁能源基地发电规模超过 2000 万千瓦。

根据国家规划,雅砻江流域水风光互补绿色清洁可再生能源示范基地建成后总规模超 8000 万千瓦,其中风电、光伏发电超 4000 万千瓦、抽水蓄能发电超 1000 万千瓦,是世界规划规模最大的清洁能源基地,风光与抽蓄发电的协同效应可以有效缓解新能源消纳与枯水期发电量下降的问题。

5. 业绩增长稳健,海外业务持续推进

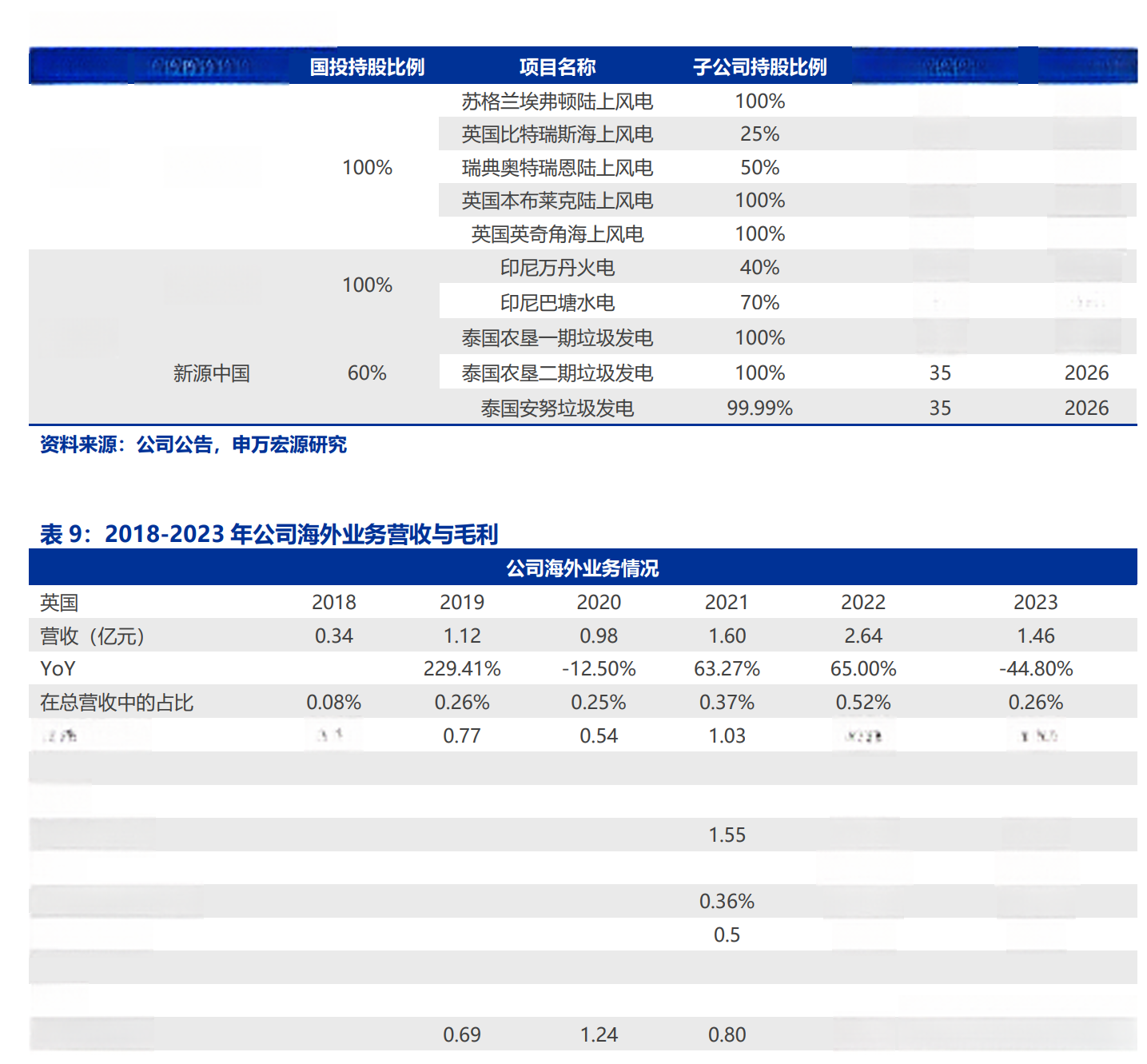

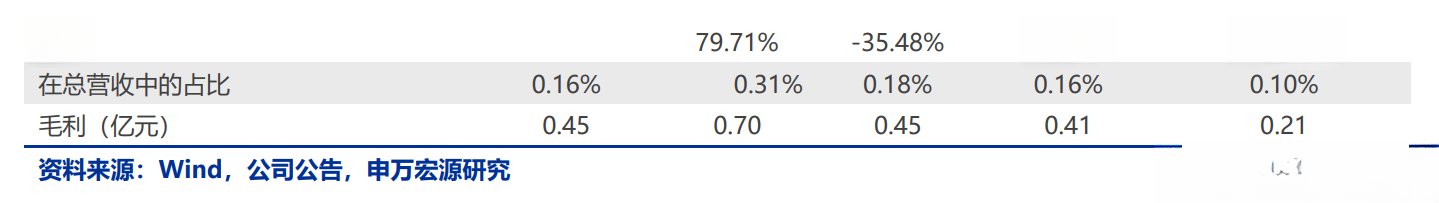

海外风电与火电项目收益短期下降,印尼水电项目建设增厚收益。英国地区项目在海外项目中长期的增长较为稳定,2018-2022 年英国地区营收从 0.34 亿增长至 2.64 亿,CAGR 达到 66.9%,但由于 2023 年风力情况不佳,同比变化-44.80%至 1.46 亿元。印尼项目则得益于巴塘水电项目建设进度的加快同比增长 30.68%至 15.78 亿元。受电价下降影响,2023 年泰国垃圾发电项目主营收入为 0.58 亿元,同比下降 28.19%。

公司海外布局清晰,十四五末前后迎来投产高峰期。风电项目主要位于英国与瑞典,公司 2019 年投运的英国比特瑞斯海上风电项目是世界第四大海上风电项目。目前在建的本布莱克陆上风电于 2023 年 7 月开始首台风机浇筑,英奇角海上风电则于 2024 年预计获得公司新增不超过 1.17 亿英镑的担保金额,进度如期进行。

公司东南亚布局由水电和火电项目主导,印尼巴塘水电项目于 2021 年完成收购,预计 2026 年建成投产。

泰国农垦一期垃圾发电项目的优秀运营经验让公司顺利开展二期与安努项目的建设,目前国投电力旗下的新源能源已经成为泰国最大垃圾发电企业。2025 与 2026 年在建项目将迎来集中投产,完善公司海外业务版图。

6.盈利预测与估值

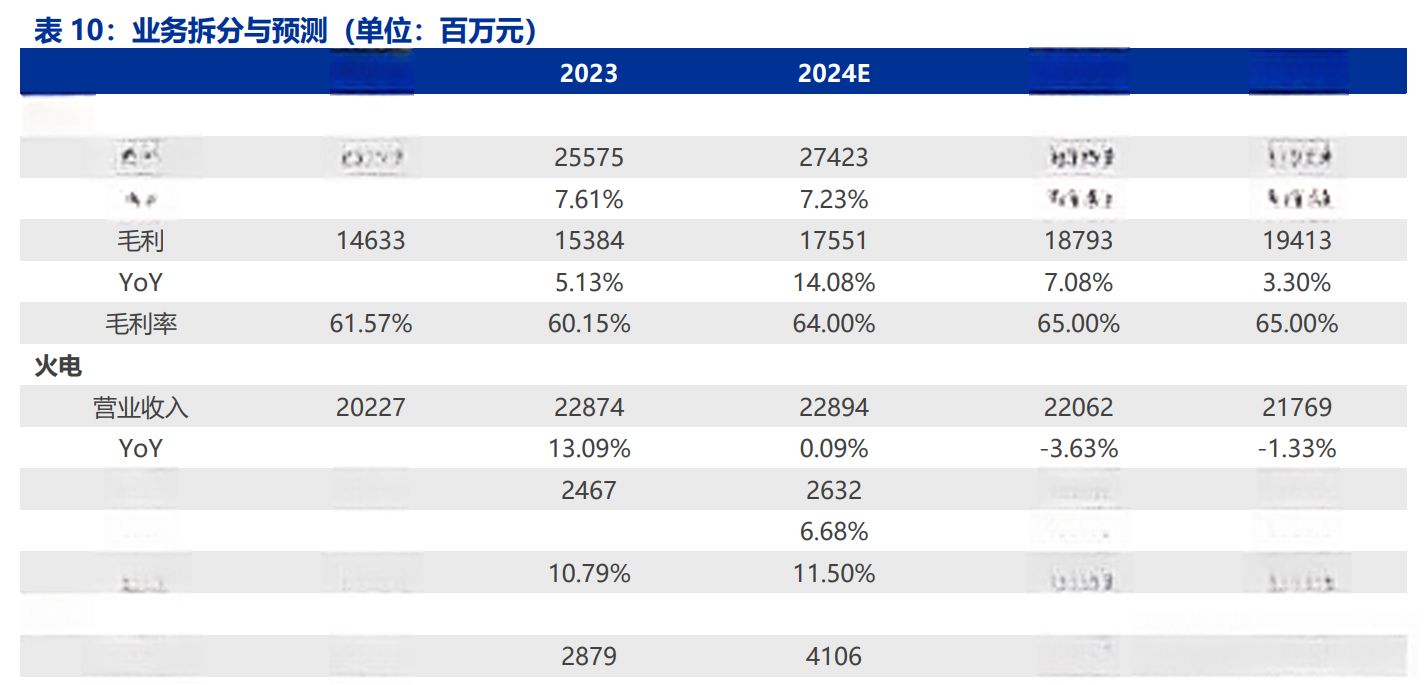

水电业务:水电业务是公司的核心业务。

发电量方面,虽然 2023 年来水偏枯,但受益于两河口与杨房沟水电站的投产后公司水库调节能力的提升与外送电价机制的完善,公司 2023 年水电业务仍保持增长。随着 2023 年两河口第三阶段蓄水任务的圆满完成,两河口将有力带动全流域枯水期发电能力,进而抬升全年综合电价水平。

我们预计 2024-2026 年公司雅砻江上网电量与电价均将进入增长轨道。我们预计 2024-2026 年公司水电装机容量保持在 2122 万千瓦,水电利用小时数平均同比增加 170、30、30 小时,平均上网电价涨幅为 7%、3%、3%。

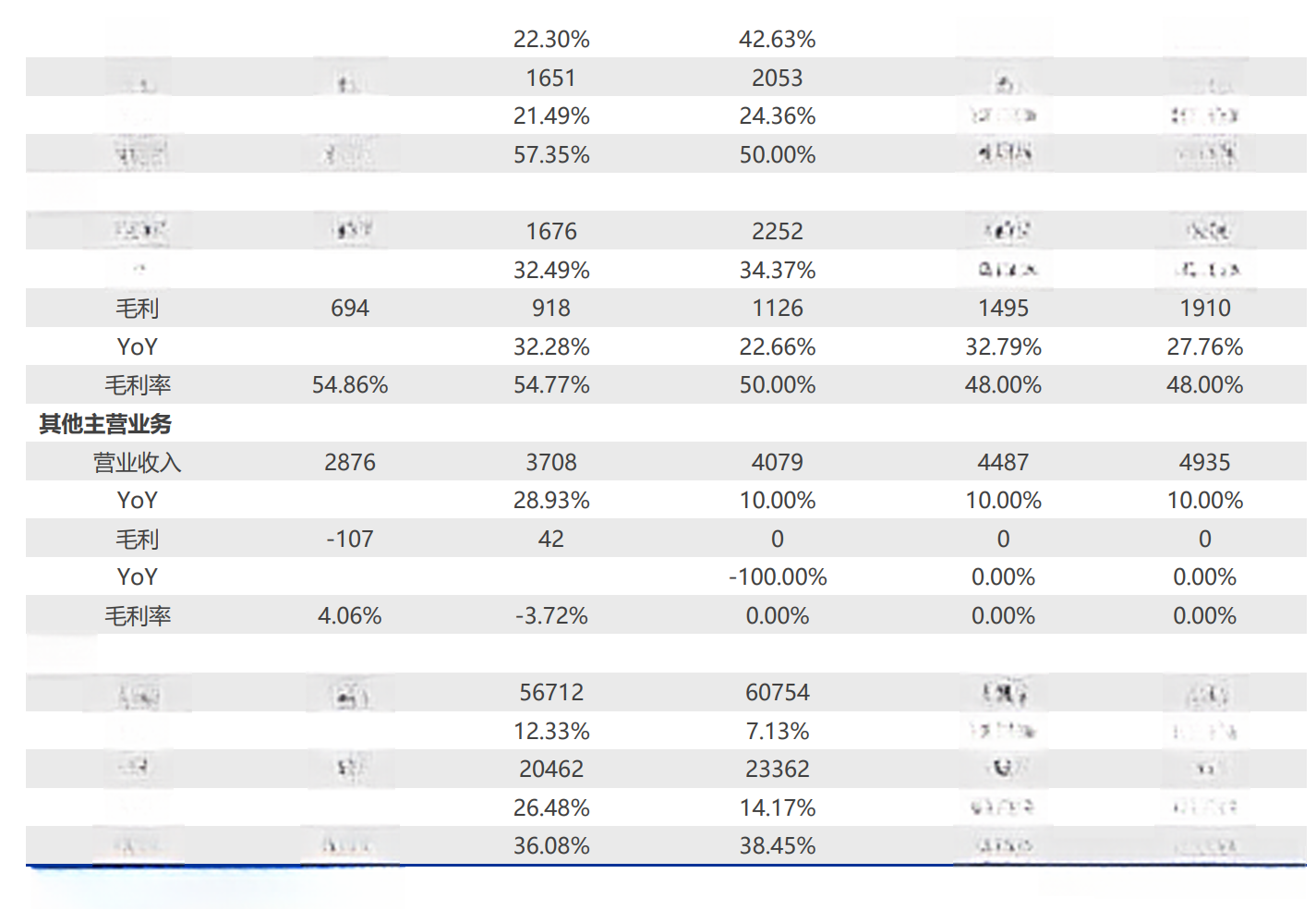

火电业务:随着在建项目的不断投产,2023 年公司火电装机量小幅增长 66 万千瓦,等容量替代项目进展也较为顺利。其中钦州三期为热电联产机组,盈利能力强。煤价回落后,公司整体火电资产已扭亏为盈,盈利能力继续修复。

我们预计 2024-2026 年公司火电装机容量保持在 1317 万千瓦,火电利用小时数平均同比减少 20、30、15 小时,平均上网电价降幅为-4%、-3%、-1%,标煤入炉单价降幅为-8%、-5%、-5%。

新能源业务:十四五期间雅砻江水风光一体化建设将推动公司新能源装机持续高速发展。水电具有优秀的调峰调频性能,水风光一体化开发的新能源发电消纳有保障,盈利能力相对稳健,并贡献增量。

我们预计 2024-2026 年公司风电每年新增装机容量为 80、120、80 万千瓦,光伏每年新增装机容量为 350、420、260 万千瓦。

公司作为水电为主,水火风光互补的头部水电上市公司,经营结构优势显著。

随着火电业务盈利能力不断改善,水电电价价值显现,风光大规模投产,公司在十四五末前后仍有很大的增长空间,我们维持预测公司 2024-2026 年归母净利润分别为 80.38、87.59、93.23 亿元,EPS 分别为 1.08、1.18、1.25 元/股。

当前股价对应 2024-2026 年 PE 分别 为 15、14、13 倍。

我们选取大型水电公司包括长江电力、华能水电、川投能源作为可比公司,公司目前估值水平低于行业平均水平。

考虑到公司水电迎量价齐升机遇,公司资产价值有望持续提升。参考水电公司平均估值水平,我们基于公司 2024 年 EPS 给予 18 倍 PE,对应目标价 19.44 元/股,对应上涨空间 21.0%。

风险提示

来水波动的不确定性。2023 年受来水偏枯影响,公司水电发电量受影响较大。若将来水电发电量因为来水偏枯影响而不及预期,作为公司利润主要来源的水电业务可能会受到影响。 煤价波动对火电盈利能力的影响。

公司燃料成本受国外煤炭价格影响较大。若未来燃料供需失衡,价格出现大幅波动,而国内电价调整不及时,将会挤压公司火电业务利润空间。

新能源电价的波动。公司目前以及将来的新能源项目基本都是平价项目,价格可能受到电力供需,国家政策等因素影响而下降,影响公司业绩。

——————————————————

报告属于原作者,仅供学习!如有侵权,请私信删除,谢谢!