原文发送于昨日晚间自媒体。

2025年6月26日,甬矽电子公开发行11.65亿元可转换公司债券,简称为“甬矽转债”,债券代码为“118057”。

按最新正股价:28.86元,转股价:28.39元,以及转债条款计算,转股价值:101.66元,纯债价值:83.38元,保本价:117.9元,债券年收益:2.82%,A+级。

发行条款点睛

利息和赎回价:第一年0.20%,第二年0.40%,第三年0.80%,第四年1.50%,第五年2.00%,第六年2.50%,赎回价:113元。尚可。

强赎条件:转股期内,正股连续30个交易日中,至少有15个交易日的收盘价不低于转股价的130%。一般。

转股价下修条件:存续期间,正股连续30个交易日中,至少有15个交易日的收盘价低于转股价的85%。下修转股价无净资产限制。一般。

回售条件:到期最后2个计息年度内,正股任何连续30个交易日的收盘价低于当期转股价的70%。回售价为面值加当期利息。一般。

公司基本面

甬矽电子自创立以来就专注于中高端先进封装和测试业务,公司在系统级封装(SiP)、高密度细间距凸点倒装产品(FC 类产品)、大尺寸/细间距扁平无引脚封装产品(QFN/DFN)、先进晶圆级封装(WLP 类产品)等先进封装领域具有较为突出的技术先进性和工艺优势。

转债行业对标:利扬转债、汇成转债、伟测转债。

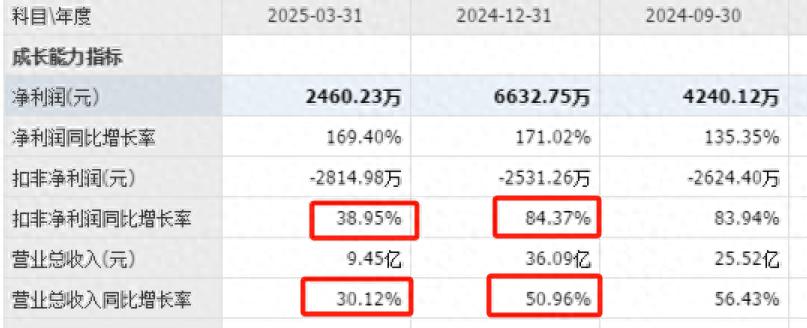

经营业绩

公司近期扣非净利润亏损。

估值

当前甬矽电子股价:28.86元,毛利率:14.19%,静态估值市盈率PE:93.63倍,市净率PB:4.66倍,成长性估值PEG:1.01,近期10家机构关注。

参考近似规模、评级和转股价值的可转债估值,保守估计合理定位在122元附近,即每中一签盈利220元。

假定原股东优先认购70%~90%,网上申购9万亿,则预测满额申购中一签概率为:1.3%~3.9%,约39户中一签。

按每股配售2.879元面值可转债,股票市值含可转债优先配售权比例为9.98%,即买200股,5772元市值大概率配1手。

综合评价

公司近期扣非净利润亏损,静态估值很高,成长性估值合理。

转债转股价值高于满足,评级一般,利息尚可。

综合5星评级为4星(****)。

本文观点和原理参见《价值可转债投资策略》(作者:宁远君,唐斌)

《全线反弹》《这个下修注定不能到底》《业绩暴增来了》《还是失望》《警惕!3只转债即将满足赎回条件》已于昨日晚间在自媒体同步发文,欢迎关注!

本文提及的相关证券,不构成任何投资建议,仅用于个人投资记录和分享投资理念,若网友根据文中证券买卖,请自行承担风险!